原文标题:2024 Halving: This Time It’s Actually Different

原文作者:Michael Zhao

原文来源:grayscale

编译:火星财经,MK

供应影响:预计在2024年4月左右,比特币的发行量将迎来减半。虽然短期内矿工的收入将面临挑战,但是基础的链上活动以及市场结构的积极变化意味着,这一次的减半在本质上与以往有所区别。

矿工策略:面对减少的区块奖励收益以及高昂的生产成本,矿工们正通过发行股票/债券以及出售储备以筹集资金,以缓解短期的财务压力。

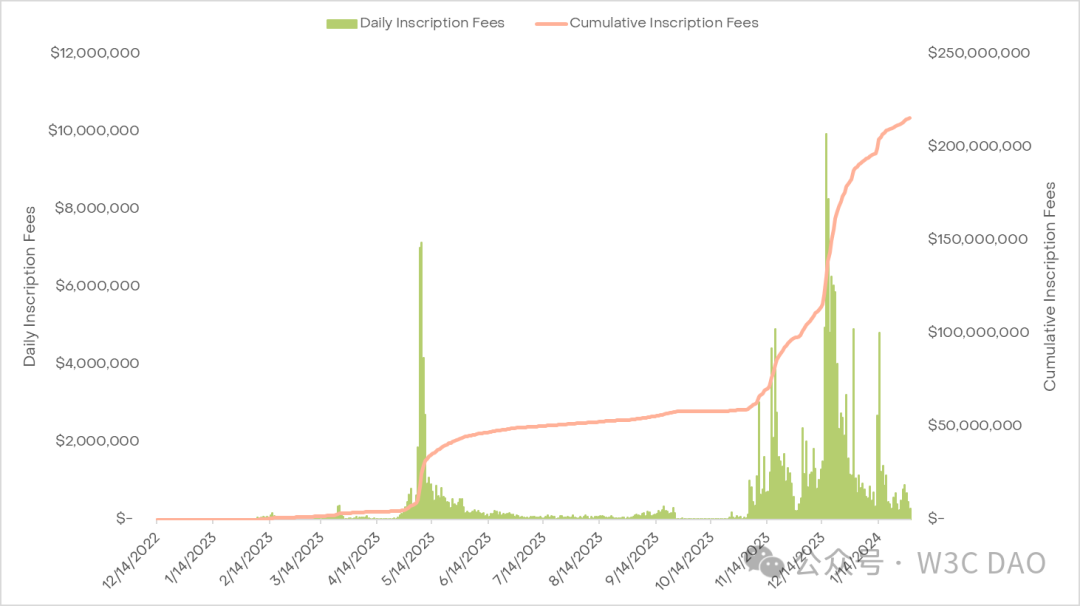

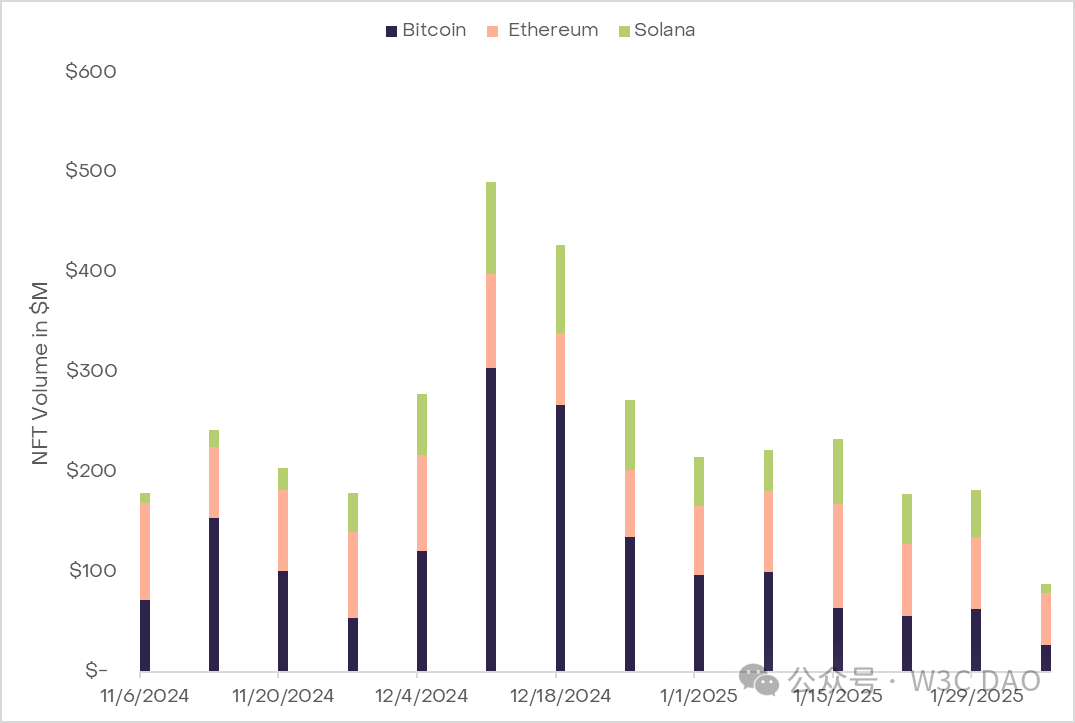

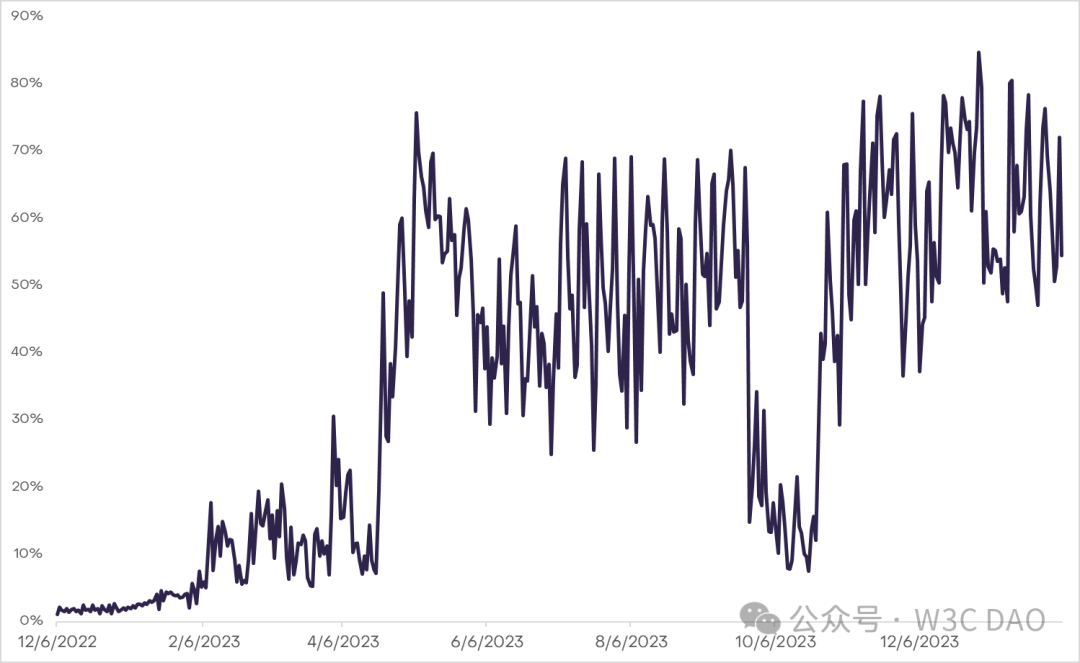

链上活动的持续增长:序数铭记的引入为链上活动带来了新的活力。截至2024年2月,已有超过5900万个NFT类的收藏品被铭记在链上,为矿工创造了超过2亿美元的交易费用。预计这一趋势将持续,得到开发者兴趣的重新点燃以及比特币区块链上持续的创新。

比特币ETF对市场的影响:比特币ETF的持续采纳可能会显著吸收卖压,有可能重新塑造比特币的市场结构,为价格提供新的、稳定的需求来源,这对于价格而言是有益的。

在这篇文章中,我们将深入探讨减半——它是什么,为什么重要,以及它对比特币性能的历史影响。接着,我们将审视比特币当前的形势,以及为什么它与一年前相比看起来截然不同。

减半是什么?

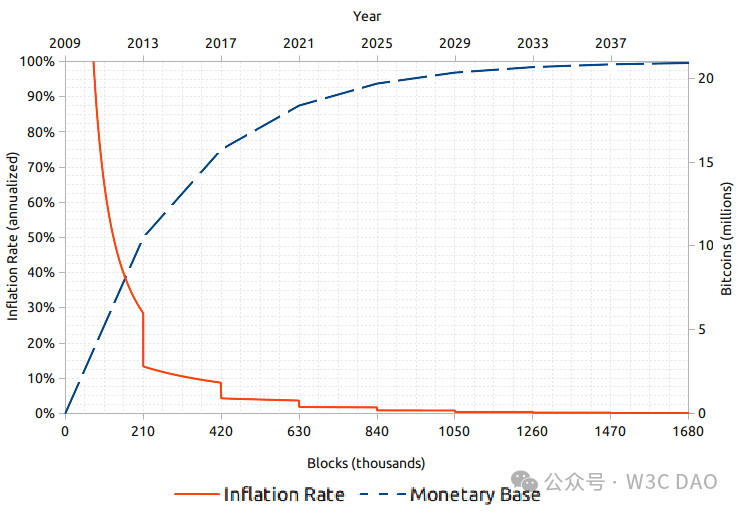

固定的总供应量和逐步减少的通胀率的结合,不仅创造了稀缺性,而且将通缩特性内置于比特币之中。

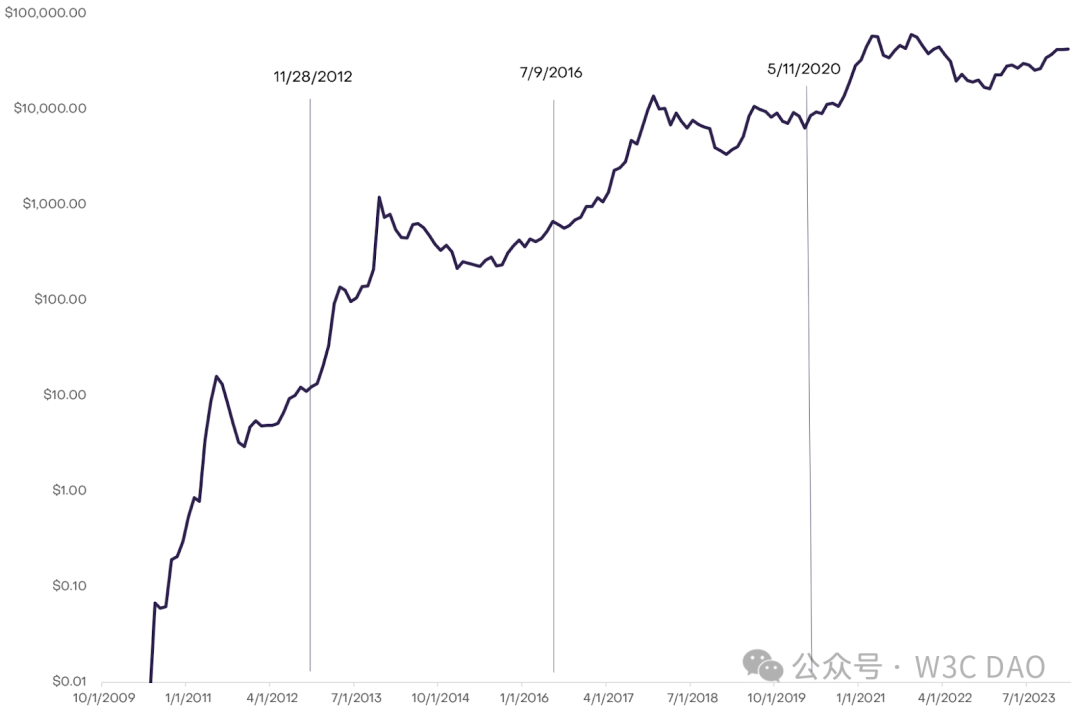

除了显而易见的供应影响,围绕比特币减半的显著兴奋和期待还源于其与比特币价格上涨的历史关联:

这就引出了对库存流动模型等分析框架的质疑。尽管该模型通过将稀缺性与价格上涨关联,创造了视觉上吸引人的图表,但它忽略了这种稀缺性不仅是可预测的,而且广为人知。

通过观察其他具有类似减半机制的加密货币,比如莱特币,并未一致看到减半后价格升值的现象,这表明尽管稀缺性有时会影响价格,但还有其他因素在起作用。

与其说减半后的价格上涨完全是由减半本身引起的,不如说这些时期恰逢重大宏观经济事件的发生。例如,2012年欧洲债务危机凸显了比特币作为经济动荡中的替代价值存储的潜力,促使其价格从12美元上涨至2013年11月的1100美元。

同样,2016年的首次币发行(ICO)热潮——吸引了超过56亿美元资金流入山寨币——也间接地推动了比特币价格从650美元上涨至2017年12月的20k美元。最引人注目的是,在2020年COVID-19大流行期间,扩张性的财政刺激措施加剧了通胀担忧,可能促使投资者将比特币视为对冲工具,从而导致其价格从8600美元上涨至2021年11月的68k美元。

这些宏观经济的不确定性时期,以及寻找替代投资选择的努力,似乎与比特币兴趣增加的时期相吻合,正好赶上了减半事件。这种模式表明,虽然减半有助于强化比特币的稀缺性叙事,但更广泛的经济背景及其对投资者行为的影响,对比特币价格也起着至关重要的作用。

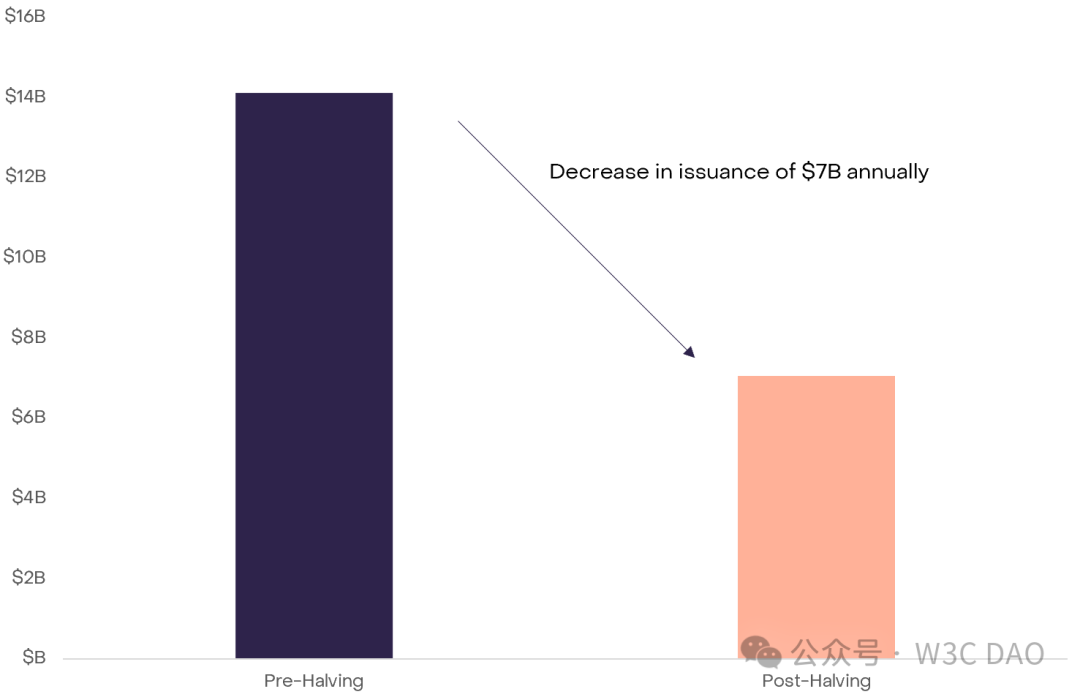

尽管未来的宏观经济环境仍充满不确定性(尽管我们有自己的观点),但减半对比特币供应结构的影响是确定无疑的。让我们进一步探讨这一点。

矿工面临的挑战

此外,像Core Scientific的5500万美元股权发行、Stronghold的1500万美元股权募集,以及Marathon Digital的雄心勃勃的7.5亿美元混合股权募集等显著的筹资努力,突显了行业为增强储备而采取的积极态度。

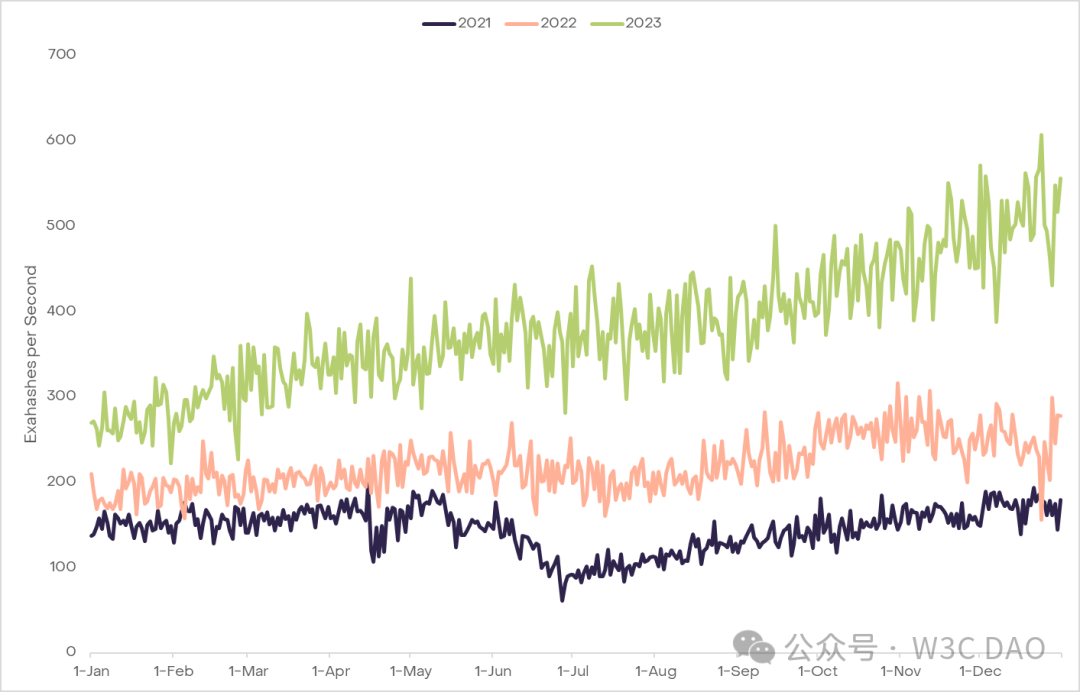

这些措施集体表明,比特币矿工至少在短期内有望应对即将到来的挑战。即使一些矿工因此完全退出市场,哈希率的相应下降可能会导致挖掘难度的调整,这可能会降低剩余矿工的每币成本,并维持网络的稳定性。

序数铭记

然而,这种成功也揭示了可扩展性的挑战,因为用户可能需要承担更高的交易费用。这可能会阻碍用户执行基本交易,如转账。

此外,比特币的架构限制了其可编程性,这进一步限制了开发者可能利用这些序数创建复杂应用的能力。这种状况强调了扩展解决方案的需求,以支持更高的交易吞吐量以及扩展的用例,例如交易NFT和BRC-20代币。

作为对这些挑战的回应,社区正在探索类似于以太坊所采用的途径,比如Layer 2 rollups,以增强可扩展性和用户体验。对taproot-enabled钱包的日益兴趣,显示了朝向解决这些挑战的集体努力。

这些钱包通过提供更高的隐私和效率特性,增强了可编程性,表明了向前迈进的可能步骤。随着比特币主链上的交易费用增加,Layer 2网络的发展成为了前进的一个可能方向。

在现有的Layer 2(L2)解决方案中,有些已经在默默为这种进化奠定了多年的基础。例如,Stacks平台引入了完全表达式的智能合约能力至比特币,促进了各种去中心化应用(dApps)的发展,这些应用利用比特币的安全性,支持从去中心化金融(DeFi)到NFT等多种功能。这些dApps代表了比特币向一个能够支持广泛区块链应用的多方面生态系统过渡的前沿。

ETF流动性

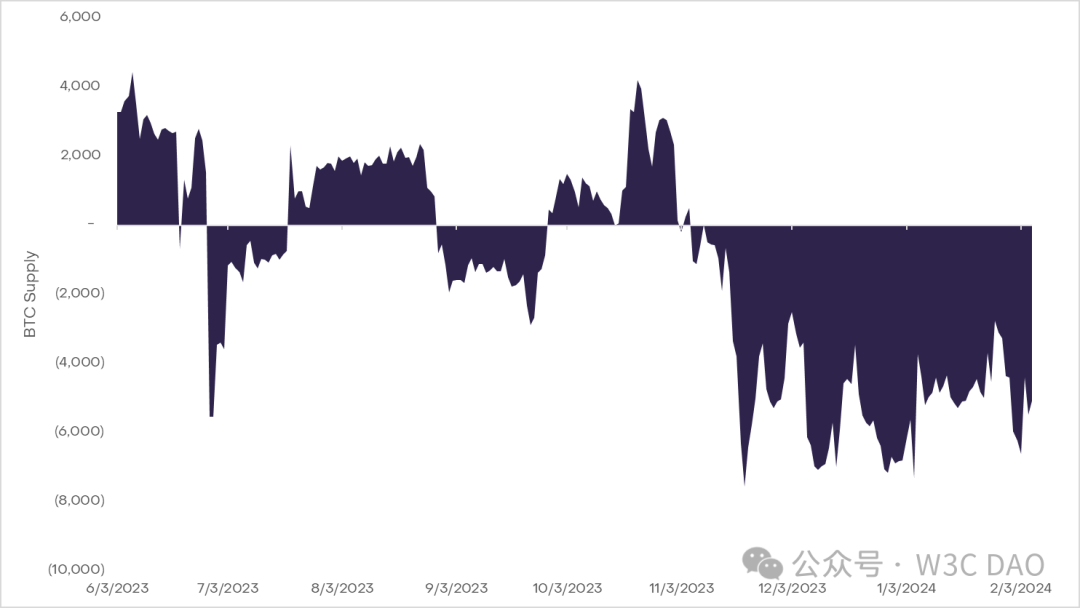

在美国现货比特币ETF获批后,这些新推出的产品在最初的15个交易日内的净流入约为15亿美元,几乎吸收了减半后潜在卖压三个月的等量。

虽然最初几天的净流入激增可能归因于初始的兴奋和需求积压,但如果净流入保持稳定,同时比特币生态系统的采用和成熟持续增长,ETF流动性可能作为持续卖压的平衡力量。每日净流入的敏感性分析表明,在最乐观的情况下,减少的卖压可能类似于经历了另一次减半的效果,从根本上改变比特币的市场结构,并产生积极的影响。

结论

每秒哈希数代表矿工当前用于挖掘比特币的总哈希(或猜测)数量。更大的每秒哈希数表示矿工正在应用更多的计算能力来挖掘比特币。

假设比特币价格为43K美元,每个区块发行3.125比特币,每天挖掘144个区块,这意味着网络每天发行约1900万美元的比特币。假设ETF产品每天有1000万美元的净流入,如果将每天的净流入(1000万美元)除以每天发行的比特币金额(1900万美元),大约得到50%,这与经历另一次减半的效果相似。此分析仅供教育和信息目的。

假设的模拟性能结果具有某些固有局限性。与实际性能记录不同,模拟结果不代表实际交易或管理投资组合的成本。此外,由于交易实际上未执行,结果可能会过高或过低补偿了某些市场因素(如缺乏流动性)的影响。

一般而言,模拟交易程序也受到设计时采用事后诸葛亮的事实的影响。假设模拟性能结果基于一种模型,该模型使用了基于对多种条件和事件的假设的输入,并提供了假设性而非实际的结果。根据给定输入值的变化,结果可能会有显著不同,因此,对任何假设的相对较小修改可能会对结果产生重大影响。